【智方圆原创税坛】税收法规的理解和应用

现行的税收法规,体系庞杂,变化频繁,尤其是就同一问题,不同的法规常有不同的规定,而有些问题,又缺乏明确的规定。遇到上述情况,到底如何处理,征纳双方经常各执一词,纳税人有遵从风险,税务局有执法风险。但是,如果正确理解了税法的结构和逻辑,坚持税法是判定纳税义务的唯一标准,坚持公权与私权关系的一般原理,遇到问题如何处理,基本是清楚的。本文围绕税收法规的理解和应用,分析如下问题:

一、税法的层级结构和判定纳税义务的逻辑

(一)税法的层级结构

(二)分析纳税义务的逻辑

二、同一层级法规:后文否全文

三、产生税务风险的三种常见认识原因

(一)按照会计准则判定纳税义务

(二)按照情和理判定纳税义务

(三)按照常规做法判定纳税义务

四、分析纳税义务的三种方法

(一)法规分析

(二)法理分析

(三)精神分析

一、税法的层级结构和判定纳税义务的逻辑

正确认识税法的层级结构及判定纳税义务的逻辑关系,是正确判定纳税义务的关键。

(一)现行税法的层级结构

现行的税法体系,按照自上到下的顺序,分别是:

1、法律

全国人大及其常委会制定的税收法律,如企业所得税法、个人所得税法、税收征管法等。

2、行政法规

国务院制定的行政法规,如企业所得税法实施条例,增值税条例等。

3、部门规章财政部、税务总局制定的政策性的部门规章,如大量的财税文件。

税务总局制定的操作性的部门规章,如国税发、国税函、总局公告等。政策性的部门规章类似实体法,从不同的角度,影响纳税人的税负水平。操作性的部门规章类似程序法,规定征纳过程中的有关程序。

4、地方法规省级政府或省级财税部门在法律、法规授权范围内制定的一些地方法规。

(二)分析纳税义务的逻辑

这么多税法,在具体问题的纳税义务时,具体如何应用呢?按照以下的逻辑关系:

1、先看基础法规,再看部门规章法律和行政法规一般是有关税种的基础法规,对纳税人的纳税义务,做出一般性的原则规定,是判定纳税义务最基础的规定。

所以,应首先看基础法规。但是,构成税法体系主体的,是大量的部门规章,所以,必须在看基础法规之后,再看部门规章。

2、基础法规支持征税,部门规章没有免税规定,就征税比如,纳税人代扣代缴个人所得税自税务局取得的手续费,要不要征收增值税?应该征收增值税。

因为,税务局之所以给纳税人支付手续费,是因为纳税人实际是给税务局提供扣缴个税的服务了,按照营改增后的增值税条例,纳税人有纳税义务,但是部门规章又没有免税的规定,所以,手续费应该缴纳增值税。如果部门规章没有针对具体问题的规定,就执行基础法规的一般规定。

比如:将借款用于股权投资,借款的利息要不要资本化,计入投资成本?2008年后没有针对此问题的具体规定,但是企业所得税法第56条规定,各项资产以历史成本为计税基础,历史成本是取得资产时实际发生的支出。实施条例第71条规定,以支付现金方式取得的投资资产,以购买价款为成本。所以,借款的利息不必资本化。

3、基础法规支持征税,部门规章有减免税规定,就减免税如果基础法规支持征税,但是部门规章有减免税规定,就可以按照部门规章减免税。部门规章的规定与基础法规不一致,尊重部门规章的规定。

比如在增值税基础法规中,没有对软件企业增值税即征即退的规定财税法规,但是部门规章中有即征即退的规定,纳税人就可以享受优惠政策。再比如关于租金收入的确认时间,根据企业所得税法实施条例第19条,租金应按合同约定的日期确认收入。

但是,有些租赁合同一次收取以后几年的租金,按照19条,应一次性确认收入。但是国税函[2010]79号规定,一次性收取跨年度租金,可以分次确认收入。尽管79号文件的法律效力远低于税法实施条例,但跨年度租金收入的确认时间,应按79号执行。纳税人不必质疑部门规章的合法性,这些法规都经过了必要的法律程序,合法性没有问题。

4、基础法规不支持征税,就不征税如果按照基础法规,找不到征税的规定,则不征税。比如纳税人以股东的身份取得的股息,要不要缴纳增值税?尽管没有对股息免征增值税的规定,也没有不征收增值税的具体规定,但是按照增值税的规定,找不到对股息征税的依据,所以,股息收入不征收增值税。

需要指出的是,不征税不同于免税。免税,是有纳税义务,但是又免除了纳税义务。不征税,是指不在征税范围,现行税法管不着你。免税,需要有专门的规定。不征税,不需要专门的规定,尽管也有针对某些收入不征税的规定。

5、具体问题的处理,遵照地方法规基础法规和部门规章没有具体规定,地方法规做出明确的事项,只要地方法规不违反上位法,应按照地方法规执行。比如房地产开发企业开发项目红线外的支出,是否可以在计算土地增值税时扣除?如果地方法规有规定,就尊重地方的规定。

二、同一层级法规:后文否全文

有些问题在不同的法规中有不一致的规定,依哪个的规定为准?以后发的文件为准,即常说的“后文否前文。”如关于资管产品的增值税执行时间,先后下发规定不同的三个文件:按照《财政部 国家税务总局关于明确金融、房地产、开发教育辅助服务等增值税政策的通知》(财税[2016]140号),自2016年5月1日起,资管产品的管理人就应就资管产品运营过程中的增值税应税行为,缴纳增值税。

但是,《财政部 国家税务总局关于资管产品增值税政策有关问题的补充通知》(财税[2017]2号)又将执行时间,推迟到2017年7月1日,推迟了14个月。不到一年,《财政部、税务总局关于资管产品增值税有关问题的通知》(财税[2017]56号)又将执行时间,延迟到2018年1月1日。尽管56号文件没有明确将之前的文件作废,但按照“后文否前文”的原则,2016年140号文和2017年2号文,关于执行时间的规定,已经作废。

三、产生税务风险的三种常见认识原因

纳税人产生税务风险的原因,可以从多个角度分析,但是认识上的原因,可以说是主要原因,没有将税法作为判定纳税义务的唯一标准,而是脱离税法,根据其他标准,判定纳税义务。

主要体现在以下三个方面:按照会计准则判定纳税义务;按照情和理判定纳税义务;按照常规做法判定纳税义务。

(一)按照会计准则判定纳税义务

“实质重于形式”是会计准则中的重要原则,许多纳税人习惯按照这一原则判定纳税义务。这是导致税务风险的常见原因。无论企业所得税,还是增值税,都没有将“实质重于形式”作为判定纳税义务的标准,相反,税法更看重法律形式,而不是交易实质。还是以资管产品的增值税为例,许多资产管理人以受托管理资管产品,自己的收入仅仅是管理费为由,按照“实质重于形式”原则,认为运用资管产品买卖金融工具,不用缴纳增值税。

但是,增值税的有关法规明确规定,买卖金融工具,价差要缴纳增值税,并没有进一步限定买卖金融工具的资金,是受托管理的,还是自有的。税法判定纳税义务,依据的是法律形式,不是交易实质。资产管理人与委托人的委托和受托关系,是一种民事关系。资产管理人与税务局的关系,是一种征纳关系。管理人不能基于与委托人的民事关系,就否定自己与税局的征纳关系。

税法在处理某些具体问题时,有时按照“实质重于形式”原则,做出某种具体规定,比如“售后回租”业务,将承租人向出租人出售资产的行为,与自出租人回租资产的行为,作为一项交易看待,承租人出售资产的行为,不征收增值税。但是,在有关不征收增值税的法规出台之前,税局征税没有问题,承租人自己不能以“实质重于形式”为由,否定自己的纳税义务。

(二)按照情和理判定纳税义务

纳税人在判定具体问题的纳税义务时,经常不自觉地用情和理,代替税法。比如在处理关联方之间,尤其是集团内部关系时,经常用企业管理代替税务管理,具体表现为资金无偿使用,资产无偿划转,劳务无偿提供。由于是一个集团内部的关系,采用无偿的方式,也许不违背情理,但是却不符合税法的规定。集团内部的不同成员之间,如果是法人,就是两个独立的纳税人之间的关系,独立的纳税人之间的往来,应按公允价值作价和收费,税法讲究“亲兄弟明算账”,如果不按公允价值收费,应按照视同销售确认收入,征收所得税和增值税。无偿交易埋下巨大的税法隐患。

(三)按照常规做法判定纳税义务

许多纳税人在转让股权时,按照成本价转让,没有所得,不缴纳所得税,因为许多纳税人都是这样干的。这种做法的思维错误在于,不是以税法,而是以常规做法,作为判定纳税义务的标准。税法认可公允价值,也就是市场价格,即使关联方之间的往来,也要按照公允价值作价,如果企业盈利状况较好,是不能以不缴税为目的,按照成本价转让股权的,这种做法,很容易被税局补税罚款。

目前的税收管理,是纳税人自主申报,一般会顺利完成申报。但完成申报,不是没有税务风险,税务风险一般在申报后,税务检查时爆发。纳税人不能以惯常的“做法”为标准,还是应该以“税法”为标准。

四、分析纳税义务的三种方法

税收教科书在讲税收概念时,一般会讲税收的“三性”:强制性、无偿性、固定性。“固定性”实际就是确定性,再复杂的问题,通过“法规分析”、“法理分析”、“精神分析”都可以得出确定或站得住的结论。如果坚持税法是判定纳税义务的唯一标准,许多看似难下结论的问题,都有确定的答案。法规确实不清楚的问题,基于基本的法理进行分析,也不难有结论。

(一)法规分析

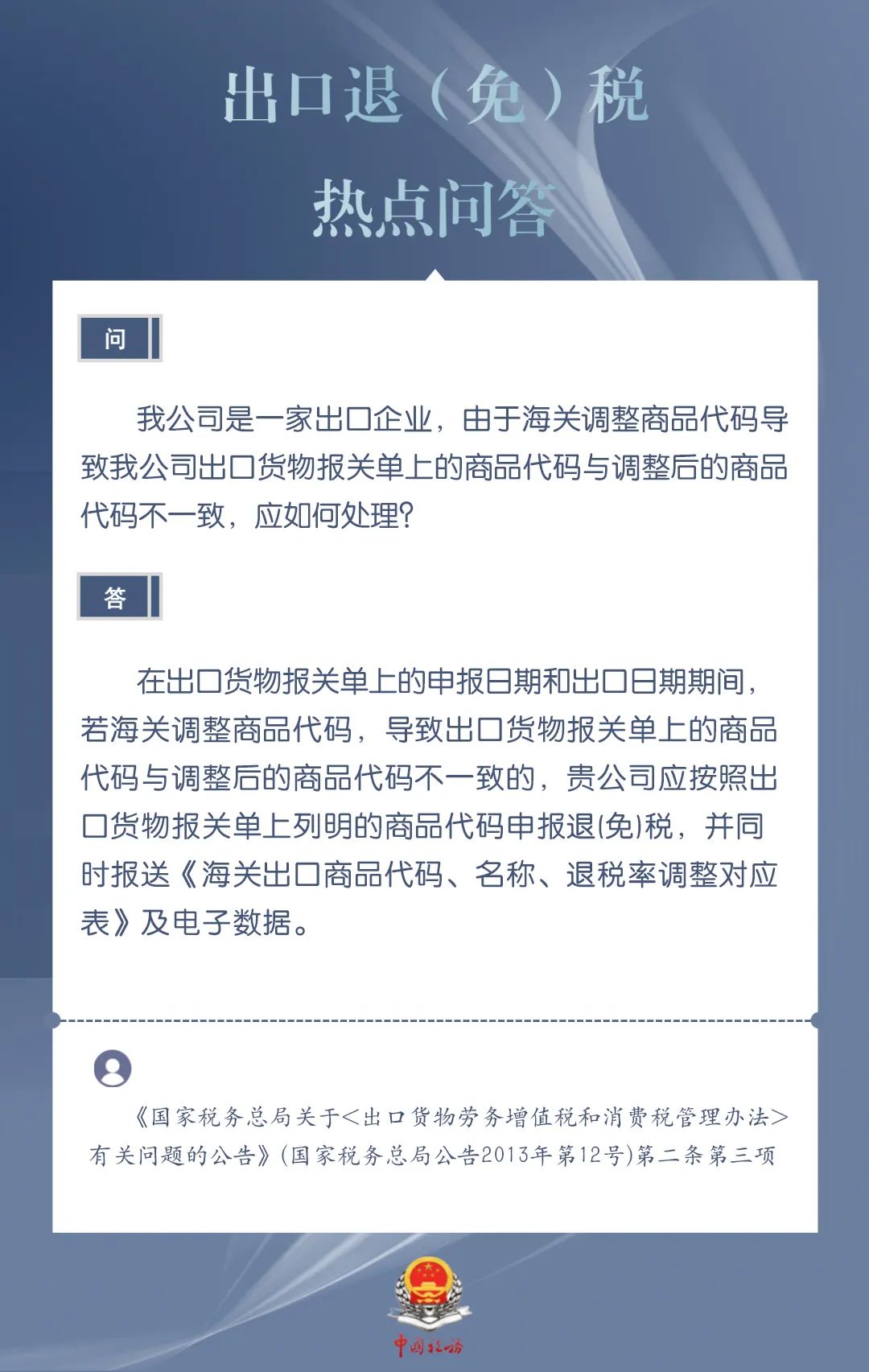

绝大多数困扰纳税人的问题,如果严格依照税法,用税法这把尺子,衡量纳税人的实际情况,结论是清楚的。除上面扣缴个税手续费的例子,再举一个资管产品的例子。曾有保险公司提出,保险公司的年金产品,能否享受资管产品的增值税待遇?答案是不行。

因为财税[2017]56号对资管产品采用正列举的方式,名单中没有保险年金产品。但为什么纳税人提出这个问题?因为纳税人认为保险年金产品与文件中列举的资管产品,实际是一回事。这种思维方式,实际还是用情和理代替税法,允许保险年金产品享受资管产品增值税待遇,合情合理,但是没有法律依据。

财税主管部门哪天下发文件允许保险年金产品享受资管产品待遇,才可以没有风险地执行有关增值税政策。

(二)法理分析

有些问题依据现行税法确实难下结论,那就依据税法的基本原理,公权和私权关系的基本原则,进行分析。也可以得出站得住脚的结论。以投资债券的增值税为例,买卖债券的价差,要缴纳增值税。持有债券期间的利息,是计提就缴纳增值税,还是实际到手才缴纳增值税?看现行税法确实没有结论。具体如何处理,与转让债券价差的计算方式有关。如果是全价计算价差,则持有债券的利息,应该是到手后,再缴纳增值税。因为如果发行人支付利息之前,将债券卖掉,持有期间的利息,一定会加到价格上,计入价差中。这样,如果持有期间,计提利息就缴纳增值税,转让时,还要计入价差缴纳增值税,同一笔收入就重复征税了。

为避免重复征税,如果转让时按照全价计算价差,则利息到手才征税。当然,如果是净价计算价差,则平时计提就缴纳增值税,不然就漏缴增值税。不重征,不漏征,才符合税法的基本原理。再以2015年笔者处理的一起限售股营业税为例,当时税局对纳税人转让的限售股按照转让股票征收营业税,理由是税局有针对这一问题的会议纪要。笔者认为税局的做法缺乏税法依据,因为限售股股东没有购买股票的过程,将会议纪要作为征税的依据,恰恰说明征税缺乏税法依据。税务局是公权部门,应依法征税,法无授权则不可为。税局也尊重税法,最后放弃了征税。

(三)精神分析

绝大多数情况下,通过法规分析,就可以得出结论。

个别情况需要基于法理分析。在极个别情况下财税法规,如果通过法规分析、法理分析还难以下结论,就需要结合法规的“精神”,进行分析。法规的“精神”不是虚无缥缈的东西,法规的“精神”,就是法规的目的,为了啥?法规一般在第一段的前几句,就开宗明义表明目的。

以非居民企业间接转让股权为例。假定开曼的A公司持有香港B公司股权的成本是100元,香港B公司持有大陆C公司股权的成本是60元,A公司按照150元的价格,将B公司的股权转让给D公司。A公司被认为是间接转让股权,应在中国纳税。

但是计算应税所得时,如何确定股权股权成本?一种意见认为是:股权成本就是A持有B的成本100,所得是50(150-100)另一种意见认为是:股权成本是B持有C的成本60,所得是90(150-60)总局关于非居民间接转让财产的2015年公告第7号,并没有明确的规定。根据法规分析,难以下结论。根据法理分析,应该是第一种意见,因为按照第二种意见,以后D公司再转让B公司股权时,还得以B持有C的成本60作为股权成本,这就导致重复征税。如果结合7号公告的精神进行分析,可以进一步支持第一种意见。根据7号公告的规定,其目的是为了反避税,防止纳税人通过不具有合理商业目的的安排,逃避缴纳中国所得税的义务,目的是为了保证中国的征税权,而不是防止纳税人通过转让定价避税。

税局在行使征税权时,就应该依照企业所得税法的规定,第二种意见的做法,显然不符合税法关于计税基础的一般规定,也不符合不重复征税的基本原则。总之,只要正确理解税法,正确应用税法,处理任何涉税问题,都可以得出确切的结论,可以在依法维护自己合法权益的同时,控制潜在的税务风险。

以上内容由51税知网整理,希望对大家有所帮助!与智慧同行,开启你的创业之路!